Планирование рациональной структуры инвестиций

где DКА – прирост количества акций.

Если величина DКА получилась дробной, то она округляется до ближайшего целого числа в сторону уменьшения.

Итоговое количество акций предприятия после проведения эмиссии будет равно:

![]()

где КА – итоговое количество акций.

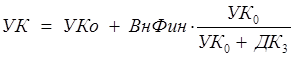

Уставный капитал предприятия после эмиссии акций будет равен:

![]()

где УК – уставный капитал предприятия.

Величина заемных средств в этом случае остается без изменений.

Привлечение дополнительных кредитов приведет к увеличению финансового риска и может привести к увеличению средней ставки процента по кредитам. В данном курсовой работе средняя ставка процентов по кредитам принимается равной ПДК – проценту по долгосрочному кредиту. Величина заемных средств в этом случае увеличивается на величину потребности во внешнем финансировании и рассчитывается по формуле:

![]()

где ЗС – сумма заемных средств,

ДК3 – долгосрочные кредиты по итогам третьего месяца квартала.

При использовании комбинированного варианта финансирования при условии сохранения структуры капитала (соотношение уставного капитала и заемных средств) средства привлекаются в том же соотношении, в каком они представлены в пассиве на момент внедрения инвестиций. Новые значения уставного капитала и заемных средств рассчитываются по формулам:

Таблица 3.1. Расчёт величины заёмных средств

|

Наименование показателя |

Эмиссия акций |

Сохранение структуры капитала |

Заёмное финансирование | |

|

Минимальный объем денежных средств |

324,34 |

324,34 |

324,34 | |

|

Свободные денежные средства |

3781,61 |

3781,61 |

3781,61 | |

|

Потребность во внешнем финансировании |

4218,39 |

4218,39 |

4218,39 | |

|

Уставный капитал(расчетный, без учета номинала акции) |

41668,39 |

41335,36 |

37450,00 | |

|

Номинал акции |

4,68 |

4,68 |

4,68 | |

|

Количество акций(с учетом инвестиций) |

8901 |

8829 |

8000 | |

|

Уставный капитал с учетом инвестиций |

41667,81 |

41330,76 |

37450,00 | |

|

Свободные денежные, привлекаемые в инвестиции |

3782,19 |

3781,61 |

3781,61 | |

|

Величина заемных средств |

3210,00 |

3543,03 |

7428,39 |

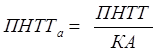

Для сравнения различных вариантов внешнего финансирования для каждого из них рассчитывается нетто прибыль на акцию. Этот расчет производится по следующей формуле:

где ПНТТ – прибыль нетто для данного варианта финансирования.

Таблица 3.2. Сравнение вариантов финансирования

|

Наименование показателя |

Эмиссия акций |

Сохранение структуры капитала |

Заёмное финансирование | |

|

Прибыль до уплаты процентов и налогов, тыс.руб |

6400,17 |

6400,25 |

6400,25 | |

|

Проценты за кредит, тыс.руб |

481,50 |

531,45 |

1114,26 | |

|

Прибыль к налогообложению, тыс.руб. |

5918,67 |

5868,79 |

5285,99 | |

|

Сумма налога на прибыль, тыс.руб. |

1893,98 |

1878,01 |

1691,52 | |

|

Прибыль нетто, тыс.руб. |

4024,70 |

3990,78 |

3594,47 | |

|

Количество обыкновенных акций, шт. |

8901 |

8829 |

8000 | |

|

Чистая прибыль на акцию, руб |

452,16 |

452,01 |

449,31 |

Экономическая аналитика:

Повышение уровня инвестиционных вложений в основной капитал

Помимо вышеперечисленных, наиболее кардинальной мерой, способной повысить эффективность использования основного капитала предприятия, является своевременное обновление их парка, чтобы не допустить их морального и физического устаревания, способного негативно повлиять на конкурентоспособность продук ...

Роль налоговой политики в государственном регулировании национальной

экономики

С 80-х годов XX в. налоговая политика стала главным инструментом государственного регулирования роста национальной экономики. Налоговая конкуренция все более актуализируется и постепенно переходит на лидирующие позиции при принятии экономических и/или инвестиционных решений. Эффективная налоговая п ...

Анализ типа финансовой устойчивости и его оценка

Вычисление трех показателей обеспеченности запасов и затрат источниками средств для их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости. Найдем их значения. Трем показателям наличия источников средств для формирования запасов затрат соответствует три показателя ...