Методика налогового планирования по НДС

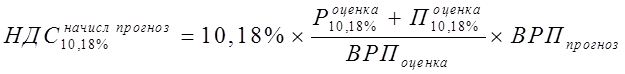

Прогноз налога, начисленного по ставке 10 и 18 %, рассчитывается по формуле:

, (4)

, (4)

Где: ![]() – прогноз поступлений налога, начисленного по ставке 10 и 18 %, в плановом периоде;

– прогноз поступлений налога, начисленного по ставке 10 и 18 %, в плановом периоде;

![]() – оценка объема реализации товаров, подлежащих обложению НДС по ставке 10 и 18 %, в отчетном периоде;

– оценка объема реализации товаров, подлежащих обложению НДС по ставке 10 и 18 %, в отчетном периоде;

![]() – оценка объема передачи товаров (работ, услуг) для собственного потребления, подлежащих обложению по ставке 10 и

– оценка объема передачи товаров (работ, услуг) для собственного потребления, подлежащих обложению по ставке 10 и

18 %, в отчетном периоде;

![]() – прогноз ВРП на плановый период;

– прогноз ВРП на плановый период;

![]() – оценка объема ВРП в отчетном периоде.

– оценка объема ВРП в отчетном периоде.

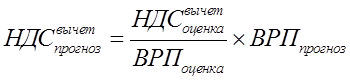

Прогноз налоговых вычетов, связанных с оплатой приобретаемых товаров (работ, услуг), без учета сумм налога, уплачиваемых таможенным органам, вычисляется по формуле:

, (6)

, (6)

Где: ![]() – прогноз суммы налоговых вычетов, связанных с оплатой приобретаемых товаров (работ, услуг), в периоде, на который осуществляется прогноз;

– прогноз суммы налоговых вычетов, связанных с оплатой приобретаемых товаров (работ, услуг), в периоде, на который осуществляется прогноз;

![]() – оценка суммы налога, предъявленной налогоплательщику и уплаченной им при приобретении товаров (работ, услуг), подлежащей вычету в отчетном периоде.

– оценка суммы налога, предъявленной налогоплательщику и уплаченной им при приобретении товаров (работ, услуг), подлежащей вычету в отчетном периоде.

Прогноз суммы НДС, уплачиваемой таможенным органам при ввозе товаров на таможенную территорию Российской Федерации и подлежащей вычету, рассчитывается по формуле:

![]() , (7)

, (7)

Где: ![]() – прогноз суммы налога, уплачиваемой таможенным органам при ввозе товаров на таможенную территорию РФ и подлежащей вычету;

– прогноз суммы налога, уплачиваемой таможенным органам при ввозе товаров на таможенную территорию РФ и подлежащей вычету;

![]() – стоимость импортируемых товаров, подлежащих обложению НДС, в периоде, на который осуществляется прогноз (с учетом таможенных пошлин и акцизов).

– стоимость импортируемых товаров, подлежащих обложению НДС, в периоде, на который осуществляется прогноз (с учетом таможенных пошлин и акцизов).

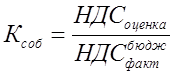

Коэффициент собираемости НДС в отчетном периоде целесообразно определять по следующей формуле:

, (8)

, (8)

Где: ![]() – коэффициент собираемости НДС в плановом периоде;

– коэффициент собираемости НДС в плановом периоде;

![]() – оценка поступлений НДС в бюджетную систему в отчетном периоде, за исключением поступлений в погашение недоимки прошлых лет, платежей, поступающих в рамках реструктуризации, поступлений за счет контрольной работы, а также сумм, возмещенных в отчетном периоде;

– оценка поступлений НДС в бюджетную систему в отчетном периоде, за исключением поступлений в погашение недоимки прошлых лет, платежей, поступающих в рамках реструктуризации, поступлений за счет контрольной работы, а также сумм, возмещенных в отчетном периоде;

![]() – сумма налога, начисленная к уплате в бюджет по декларациям отчетного периода.

– сумма налога, начисленная к уплате в бюджет по декларациям отчетного периода.

Для расчета прогноза возмещения НДС, уплаченного поставщикам материальных ресурсов, используемых при производстве экспортной продукции, применяются такие показатели объема экспорта (за исключением объема экспорта нефти и газа в страны СНГ), как обменный курс рубля, стоимость материальных затрат, используемых при производстве экспортной продукции, и т.д.:

![]() , (9)

, (9)

Где: ![]() – прогноз суммы возмещения налога по экспорту;

– прогноз суммы возмещения налога по экспорту;

![]() – прогноз экспорта (без стран СНГ) в рублевом эквиваленте;

– прогноз экспорта (без стран СНГ) в рублевом эквиваленте;

![]() – прогноз экспорта (без стран СНГ) в долларовом исчислении;

– прогноз экспорта (без стран СНГ) в долларовом исчислении;

![]() – прогноз среднего курса доллара США, в руб.;

– прогноз среднего курса доллара США, в руб.;

![]() – доля материальных затрат в объеме экспорта.

– доля материальных затрат в объеме экспорта.

Долю материальных затрат в объеме экспорта целесообразно принимать на уровне предыдущих периодов.

В формуле используется ставка 18 %, так как, по экспертным оценкам, доля материальных затрат, используемых при производстве экспортной продукции по 18%-й ставке, составляет порядка 95 – 96 %.

Прогноз суммы возмещения налога по ставке 0 %, за исключением возмещения НДС по товарам, используемым при производстве экспортной продукции, рассчитывается отдельно в зависимости от вида продукции и услуг, облагаемых по ставке 0 %.

Прогноз возмещения НДС по ставке 0 % определяется по формуле:

![]() , (10)

, (10)

Где: ![]() – оценка остатков сумм НДС, не возмещенных на начало года;

– оценка остатков сумм НДС, не возмещенных на начало года;

![]() – прогноз суммы возмещения налога по экспорту;

– прогноз суммы возмещения налога по экспорту;

Экономическая аналитика:

Оценка влияния политики налогообложения прибыли на эффективность и

стабильность развития экономики Украины

Налоговая политика независимой Украины, несмотря на ее молодой возраст, все-таки формируется. В этом процессе есть и свои позитивные стороны, и недоработки. Ученые, политики и практики много критикуют уязвимые и недоработанные стороны налоговой политики Украины. Мы же, в свою очередь, остановимся н ...

Внебюджетные фонды

Внебюджетные фонды – это форма перераспределения и использования финансовых ресурсов, привлекаемых государством для финансирования некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности. Они выступают одним из звеньев общественных финансов. Ранее (до пр ...

Виды налогов, уплачиваемых предприятием

ООО «Форвард» является плательщиком следующих налогов: налог на прибыль организаций; НДС; ЕСН; НДФЛ; налог на имущество организаций. Рассмотрим их подробнее. Плательщиками налога на прибыль организаций являются предприятия, в том числе и малые, независимо от сфер деятельности и форм собственности, ...