Методы оценки эффективности инвестиций

Е – среднегодовой доход фирмы (earnings);

RV – ликвидационная стоимость инвестиционного проекта

Экономический смысл этого показателя заключается в следующем: одобрению подлежат лишь те проекты, которые увеличивают достигнутый ранее фирмой уровень эффективности производственно-финансовой деятельности.

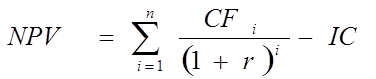

Метод чистой текущей стоимости (Net Present Value - NPV) [6,с. 45].

Метод чистой текущей стоимости оценки эффективности инвестиционных проектов основан на определении чистой текущей стоимости, на которую может увеличиться ценность (стоимость) фирмы в результате реализации проекта.

Чистая текущая стоимость (чистая приведенная стоимость, чистый дисконтированный доход) – это стоимость, полученная путем дисконтирования отдельно на каждый временной период разности всех оттоков и притоков доходов и расходов, накапливающихся за весь период функционирования объекта инвестирования при фиксированной, заранее определенной процентной ставке.

, (1.3)

, (1.3)

где, СFi – годовые денежные потоки, генерируемые первоначальной инвестицией в течение п лет;

r – норма дисконта;

![]() – размер инвестированного капитала.

– размер инвестированного капитала.

Если чистая текущая стоимость положительна, проект можно принимать к осуществлению, поскольку проект в течение срока жизни возместит первоначальные затраты и обеспечит получение дохода. Отрицательная величина NPV показывает, что желаемая норма дохода не обеспечивается и проект убыточен; его, как правило, отклоняют. При NPV= 0 проект только окупает произведенные затраты, но не приносит дохода. Из нескольких альтернативных проектов следует принимать проект с большим значением NPV.

Уровень нормы дисконта выбирается инвестором в зависимости от его представлений об альтернативных возможностях вложений, которые дает ему рынок капиталов и развитие собственного дела.

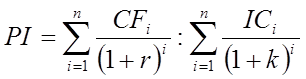

Метод рентабельности инвестиций (Profitability Index - PI) [6, с. 48].

Рентабельность инвестиций – это показатель, позволяющий определить, в какой мере возрастает ценность фирмы (богатство инвестора) в расчете на одну денежную единицу инвестиций. Этот индекс по алгоритму расчета является «классическим» показателем рентабельности, так как рассчитывается как отношение результата к затратам.

Наиболее часто применяется последний индекс, который рассчитывается по формуле:

(1.4)

(1.4)

Из формулы видно, что в ней сравниваются две части чистой текущей стоимости – доходная и инвестиционная. Если при некоторой норме дисконта рентабельность проекта равна единице (100%), это означает, что приведенные доходы равны приведенным инвестиционным издержкам и чистый приведенный дисконтированный доход равен нулю. Таким образом, превышение над единицей показателя рентабельности проекта означает некоторую его дополнительную доходность при данной ставке процента. Показатель рентабельности меньше единицы означает неэффективность проекта.

Метод расчета внутренней нормы прибыли инвестиций (Internal Rate of Return - IRR).

Экономическая аналитика:

Методические подходы к оценке финансовых рисков на предприятии

Инвестированию капитала всегда сопутствует выбор вариантов инвестирования и риск. Выбор различных вариантов вложения капитала часто связан со значительной неопределенностью. Например, заемщик берет ссуду, возврат которой он будет производить из будущих доход. Однако сами эти доходы ему неизвестны. ...

Эволюция денег

Деньги прошли длительный путь эволюции. История развития денег является составной частью истории рыночной экономики. Выражая стоимость товарного мира, деньги на протяжении экономической истории принимали те формы, которые диктовал достигнутый уровень товарных отношений. Каждому историческому период ...

Банковский кредит

1236(1) По договору банковского кредита банк (кредитор) обязуется предоставить лицу (должнику) денежную сумму (кредит), а должник обязуется возвратить полученную сумму и уплатить проценты на нее, а также другие причитающиеся платежи, предусмотренные договором. (2) Договор банковского кредита заключ ...