Методы оценки эффективности инвестиций

Ко второй группе относятся методы: чистый приведенный эффект (Net Present Value – NPV); индекс рентабельности инвестиций (Profitability Index – PI); внутренняя норма прибыли (Internal Rate of Return – IRR); модифицированная внутренняя норма прибыли (Modified Internal Rate of Return – MIRR); дисконтированный срок окупаемости инвестиций (Discounted Payback Period – DPP). Метод определения срока окупаемости инвестиций (Payback Period - РР)

Метод определения срока окупаемости инвестиций – один из самых простых и широко распространенных в мировой практике. Он заключается в определении необходимого для возмещения инвестиционных расходов периода времени, за который ожидается возврат вложенных средств за счет доходов, полученных от реализации инвестиционного проекта.

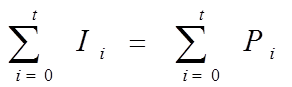

В общем случае расчет показателя периода окупаемости инвестиций можно произвести по формуле:

, (1.1)

, (1.1)

где, ![]() – инвестиционные вложения в проект в i-м временном периоде;

– инвестиционные вложения в проект в i-м временном периоде;

![]() – денежный поток, генерируемый первоначальной инвестицией в i-м временном периоде;

– денежный поток, генерируемый первоначальной инвестицией в i-м временном периоде;

t – временной период, в котором наступит окупаемость.

Срок окупаемости может исчисляться либо от базового момента времени, либо от начала осуществления инвестиций, либо от момента ввода в эксплуатацию основных фондов создаваемого предприятия. Тот или иной способ подсчета выбирается в зависимости от задания оценки.

При оценке инвестиционных проектов показатель РР может использоваться двояко: проект принимается, если окупаемость имеет место; проект принимается только в том случае, если срок окупаемости не превышает некоторого установленного срока. Величина этого установленного срока колеблется в широких пределах для различных фирм, и единого критерия, каким он должен быть, не существует.

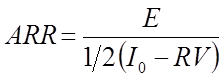

Метод расчета бухгалтерской рентабельности инвестиций (Return on Investment – ROI).

Другие названия метода расчета бухгалтерской рентабельности инвестиций – ARR (Average Rate of Return) – средней нормы прибыли на инвестиции; ARR (Accounting Rate of Return) – расчетной нормы прибыли. Как видно из названия, данный показатель сравнивает доходность проекта и вложенный капитал, причем делается это не на основе денежных поступлений, а с учетом бухгалтерского показателя – дохода фирмы. При этом не предполагается дисконтирование показателей дохода [6, с. 68].

Для расчета ARR среднегодовая прибыль за период жизни проекта делится на среднюю величину инвестиций и выражается в процентах. Средняя величина инвестиций определяется делением исходной суммы инвестиций пополам, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны (самортизированы); если же допускается наличие остаточной или ликвидационной стоимости инвестиций, ее величина исключается:

, (1.2)

, (1.2)

где, ![]() – первоначальная величина инвестиций;

– первоначальная величина инвестиций;

Экономическая аналитика:

Анализ поступлений налоговых платежей на региональном уровне

Для представления о социально- экономическом положении субъекта считаем необходимым привести следующие данные. Ямало-Ненецкий автономный округ - субъект Российской Федерации. Входит в состав Тюменской области (Уральский федеральный округ). В составе автономного округа 13 муниципальных образований, ...

Пути оптимизации оборотных активов

Улучшение использования оборотного капитала с развитием предпринимательства приобретает все более актуальное значение, так как высвобождаемые при этом материальные и денежные ресурсы являются дополнительным внутренним источником дальнейших инвестиций. Рациональное и эффективное использование оборот ...

Финансовые инвестиции — это вложение денежных средств в ценные бумаги,акции, облигации, долговые права, на депозитные счета в банке под определенныепроценты

Реальные инвестиции — вложение капитала в производство на его создание и развитие. Инвестиции в нематериальные ценности — это вложение средств в научные исследования, подготовку кадров, рекламу, приобретение лицензий на использование новых технологий. Соотношение между реальными и финансовыми инвес ...