Совершенствование планирования прибыли в организации

В операционном анализе используют различные методы: операционного рычага, анализа безубыточности (порога рентабельности), запаса финансовой прочности, анализа чувствительности критических соотношений.

Анализ безубыточности (определение порога рентабельности) проводят с целью определения объема производства, при котором обеспечивается покрытие расходов организации. Также анализ безубыточности проводится с целью выявления оптимального для организации объем производства и темпов его развития, что важно для обеспечения платежеспособности и безубыточности организации.

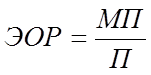

Запас финансовой прочности показывает, насколько организация может снизить выручку от реализации своей продукции, обеспечивая при этом финансовую устойчивость организации. Анализ чувствительности предполагает отслеживание того, как изменяется прибыль в ответ на изменения одного из параметров при условии, что другие останутся неизменными. Операционный рычаг (левередж) – это потенциальная возможность влиять на прибыль, изменяя структуру себестоимости и объем выпуска. Эффект операционного рычага заключается в том, что любое изменение выручки от продаж ведет к более сильному изменению прибыли. Уровень или силу воздействия операционного рычага выразим, как: , (15) где МП – базовая маржинальная прибыль; П – базовая прибыль от продаж.

, (15) где МП – базовая маржинальная прибыль; П – базовая прибыль от продаж.

Иными словами, при планировании прироста или снижения выручки от продаж использование показателя операционного левереджа позволяет одновременно определить прирост или уменьшение прибыли. И наоборот, если в плановом периоде организации необходима определенная величина прибыли от продаж, с помощью операционного левереджа можно установить, какая выручка от продаж обеспечит нужную прибыль. В качестве базовых значений будем использовать данные 2006 года. Для проведения расчетов составим вспомогательную таблицу (см. Таблицу 19). Таблица 19Данные для расчета эффекта операционного рычага

| № п/п | Показатель | Сумма, тыс. рублей |

| 1 | Выручка от реализации продукции (В) | 57 337 |

| 2. | Полная себестоимость (ПС), в т.ч.: | 54 126 |

| 3. | постоянные затраты (ПЗ) | 8 119 |

| 4. | переменные затраты (ПрЗ) | 46 007 |

| 5. | Прибыль от реализации продукции | 3 211 |

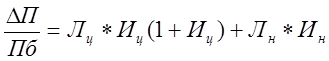

, (16)

, (16)

Экономическая аналитика:

Оценка деятельности Управления Федеральной налоговой службы города Москвы

В январе-декабре 2011 года в консолидированный бюджет РФ от налогоплательщиков, администрируемых Управлением ФНС России по г. Москве, поступило 1 565,2 млрд.руб. доходов, или 120,4% к уровню 2010 года. Наибольшая доля (23,4%) в общей сумме поступлений обеспечена за счет предприятий, занимающихся оп ...

Анализ показателей финансового состояния предприятия

Для характеристики финансового положения предприятия, использования собственных и привлеченных средств используются показатели баланса ф.1. Анализ динамики валюты баланса проводится путем сравнения данных общей стоимости имущества предприятия (валюты баланса) на начало и конец отчетного периода. Дл ...

Эволюция видов денег

Деньги в своем развитии выступали в двух видах: действительные деньги и знаки стоимости (заместители действительных денег). Действительные деньги - деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной стоимости, т.е. стоимости металла, из которого они изгот ...