Основные направления улучшения финансового состояния предприятия

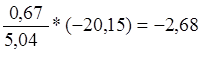

Прирост рентабельности собственного капитала за счет мультипликатора собственного капитала рассчитывается по формуле (22):

∆Rф =  , (22)

, (22)

где ∆Ф=![]() – прирост мультипликатора в абсолютном исчислении;

– прирост мультипликатора в абсолютном исчислении;

Ф0 – значение мультипликатора в предыдущем периоде;

R0 – рентабельность собственного капитала в предыдущем периоде.

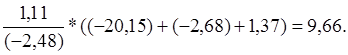

∆Rф2009 =  .

.

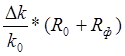

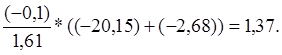

Прирост рентабельности за счет оборачиваемости рассчитывается по формуле (23):

∆Rк =  , (23)

, (23)

где ∆k – прирост оборачиваемости в абсолютном исчислении;

k0 - оборачиваемость в предыдущем периоде.

∆Rк =

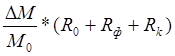

Прирост рентабельности за счет чистой маржи рассчитывается по формуле (24):

∆RМ =  , (24)

, (24)

где ∆М – прирост маржи в абсолютном исчислении;

М0 – маржа в предыдущем периоде.

∆RМ2009 =

Анализ рентабельности собственного капитала методом относительных разниц приведем в таблице 3.2

Таблица 3.2 – Анализ рентабельности собственного капитала ОАО «Нефтекамскшина» методом относительных разниц

|

Факторы |

Изменение фактора, пункты |

Влияние фактора, пункты |

Влияние фактора, % |

|

1 |

2 |

3 |

4 |

|

Мультипликатор собственного капитала |

0,67 |

-2,68 |

-32,1 |

|

Оборачиваемость активов |

-0,1 |

1,37 |

16,4 |

|

Коммерческая маржа |

1,11 |

9,66 |

115,7 |

|

Итого изменение рентабельности |

8,35 |

8,35 |

100 |

Рассматриваемая методика анализа дает комплексную оценку деятельности организации, включая конкурентоспособность продукции (через маржу), эффективность менеджмента (через оборачиваемость), структуры финансирования (через мультипликатор собственного капитала). Оценивая перечисленные показатели для анализируемой организации можно утверждать, что рост рентабельности собственного капитала с (-20,15)% до (-11,85)% определили два фактора – оборачиваемость активов (вклад в увеличение рентабельности 16,4 %), а также коммерческая маржа (вклад – 115,7%). При этом негативное воздействие оказал мультипликатор собственного капитала (вклад в снижение рентабельности -32,1%).

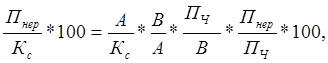

Продолжением анализа по системе «Du Pont» является анализ темпа экономического роста организации, в соответствии с которым возможный рост организации, который приравнивается к потенциально возможному увеличению собственного капитала за счет нераспределенной прибыли, определяется факторами, рассматриваемыми в модели «Du Pont», а также дивидендной политикой организации (чем больше прибыли остается на предприятии в качестве нераспределенной, тем выше потенциальный рост) [18, с.164]. Уравнение экономического роста представлено формулой (25):

Рэ =  (25)

(25)

где Пнер – нераспределенная прибыль в отчетном году.

Экономическая аналитика:

Перспективы денежной системы РФ

Банк России разработал три варианта денежной программы, соответствующие основным сценариям прогноза социально-экономического развития Российской Федерации на период 2014-2016 годов и другим параметрам, указанным выше. При этом второй вариант программы базируется на макроэкономических показателях, и ...

Анализ прибыли предприятия

Основной обобщающий показатель экономических (финансовых) результатов деятельности предприятия – прибыль (убыток) до налогообложения. В показателе прибыли отражается выручка (нетто) от продажи товаров (услуг, работ), ее структура, эффективность использования предприятием производственных и финансов ...

Описание проекта

Исходя маркетингового анализа рынка складской недвижимости, было решено строить складской комплекс в Кировском районе. Так как он будет занимать достаточно большую территорию, то ближе к центру тяжело будет найти свободную территорию таких размеров и будет это стоить довольно дорого. Рисунок 2.1 - ...