Анализ финансового состояния предприятия

Из таблицы 2.5 видно, что структура имущества предприятия характеризуется превышением доли внеоборотных активов, удельный вес которых составляют в 2007 г. 68,1% и 63,4% в 2008 г., то есть наблюдается тенденция к снижению. В 2009 г. наблюдается увеличение доли внеоборотных активов до 73,9%. Наибольшая доля в составе внеоборотных активов отводится основным средствам, что характерно для промышленных предприятий использующих в своей деятельности большое количество дорогостоящего оборудования. Доля оборотных активов составляет в 2007 г. 31,9%, в 2008 г. 36,6% и в 2009 г. 26,1%. Уменьшение удельного веса оборотных активов в имуществе предприятия в данном случае оценивается как положительный момент, поскольку вызвано снижением дебиторской задолженности.

Подводя итог вышесказанному, можно сделать вывод, что данная структура активов баланса является достаточно рациональной для предприятия, так как доля основного капитала больше доли оборотного капитала.

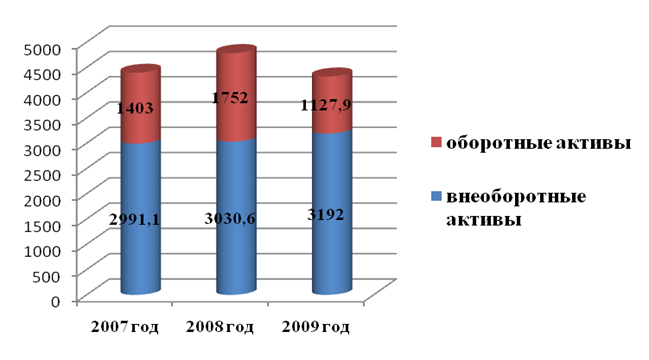

Для наглядности представим динамику активов баланса предприятия в виде рисунка 2.1

млн.руб.

Рисунок 2.1 – Динамика активов ОАО «Нефтекамскшина» за 2008-2009 годы

Как видно из рисунка в 2008 году по сравнению с 2007 годом имущество ОАО «Нефтекамскшина» увеличилось на сумму 388,5 млн.руб. или 24,9%, однако в 2009 году ситуация изменилась и величина имущества снизилась на 462,7 млн.руб. и составила 4319,8 млн.руб. В структуре активов предприятия наибольший удельный вес приходится на внеоборотные активы, что является характерным для отрасли промышленности, поскольку ОАО «Нефтекамскшина» в своей деятельности использует большое количество дорогостоящих машин и оборудования.

Анализ структуры пассива предприятия за период с 2007-2009 годы представлен в таблице 2.6. Рассматривая пассивы баланса ОАО «Нефтекамскшина», нужно отметить, что их структура не является оптимальной. Имущество предприятия в большей степени сформировано за счет заемных средств, а именно краткосрочных обязательств, удельный вес которых в пассиве предприятия составляет 68,0 % в 2007 г., 76,1 % в 2008 г. и 77,5 % в 2009 г Таким образом, анализируя структуру пассивов баланса акционерного общества, в динамике прослеживается тенденция к увеличению доли кредиторской задолженности на 4,6 % в 2008 г. и тенденция к уменьшению на 4,6% в 2009 г. Увеличение доли заемного капитала в составе источников финансирования на 1,5% в 2008 г. и на 6% в 2009 г. оценивается негативно, поскольку говорит о повышении финансовой зависимости предприятия перед внешними кредиторами.

Таблица 2.6 – Вертикальный анализ пассива баланса ОАО «Нефтекамскшина» за 2007-2009 гг.

|

ПАССИВ |

Доля пассива, % |

Отклонения (+, -) | |||

|

2007 год |

2008 год |

2009 год |

2008-2007 гг. |

2009-2008 гг. | |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

III. КАПИТАЛ И РЕЗЕРВЫ | |||||

|

Уставный капитал (85) |

1,5 |

1,4 |

1,5 |

-0,1 |

0,1 |

|

Добавочный капитал |

37,1 |

33,8 |

37,3 |

-3,3 |

3,5 |

|

Нераспределенная прибыль (непокрытый убыток) |

-15,8 |

-18,1 |

-21,5 |

-2,3 |

-3,4 |

|

ИТОГО по разделу III |

22,8 |

17,1 |

17,3 |

-5,7 |

0,2 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

|

Займы и кредиты |

5,0 |

2,4 |

0,6 |

-2,6 |

-1,8 |

|

Отложенные налоговые обязательства |

4,1 |

4,5 |

4,6 |

0,4 |

0,1 |

|

Прочие долгосрочные обязательства | |||||

|

ИТОГО по разделу IV |

9,1 |

6,8 |

5,2 |

-2,3 |

-1,6 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

|

Займы и кредиты |

44,5 |

46,0 |

52,0 |

1,5 |

6 |

|

Кредиторская задолженность |

21,1 |

27,9 |

23,3 |

6,8 |

-4,6 |

|

Задолженность перед участниками (учредителям) по выплате доходов |

0 |

0 |

0,0 |

0 |

0 |

|

Доходы будущих периодов |

2,4 |

2,1 |

2,2 |

-0,3 |

0,1 |

|

ИТОГО по разделу V |

68,0 |

76,1 |

77,5 |

8,1 |

1,4 |

|

БАЛАНС |

100,0 |

100,0 |

100,0 |

- |

- |

Экономическая аналитика:

Механизм покупки иностранной валюты юридическими лицами резидентами

ОПЕРАЦИИ ЮРИДИЧЕСКИХ ЛИЦ ПО ПОКУПКЕ И ПРОДАЖЕ ИНОСТРАННОЙ ВАЛЮТЫ 6.2.1. Юридические лица-резиденты (за исключением лицензированных банков) имеют право покупать и продавать иностранную валюту за молдавские леи или за другую иностранную валюту только через лицензированные банки. Физические лица-резид ...

Организация аудиторской деятельности

Аудиторское общество, аудитор – индивидуальный предприниматель (1) Аудиторское общество может быть создано в форме общества с ограниченной ответственностью или акционерного общества закрытого типа. Большая часть стоимости вкладов в уставный капитал аудиторского общества принадлежит аудиторам и/или ...

Реформирование

налоговой политики

фискальный социальный налог акциз В период 2012-2014 гг. будет продолжена реализация целей и задач, предусмотренных «Основными направлениями налоговой политики на 2010 год и плановый период 2011 и 2012 годов» и «Основными направлениями налоговой политики на 2011 год и плановый период 2012 и 2013 го ...