Финансовое обоснование проекта

Перейдем к оценке экономической эффективности инвестиций в проект создания цеха по производству нового вида изделий в ОАО «БМПЗ».

Экономическая эффективность инвестиций оценивается с помощью ряда показателей, характеризующих степень привлекательности проекта для инвесторов.

Для оценки эффективности вложений рассчитывается ставка дисконтирования (цена капитала). Для ее определения применяется модель оценки долгосрочных активов САРМ (capitalassetspricingmodel). Ставка дисконтирования (ставка доходности) собственного капитала (r) рассчитывается по формуле (3.1):

r = rf +β х (rm – rf), (3.1)

где, rf- безрисковая ставка дохода;

β – коэффициент, отражающий систематический операционный риск реальных активов, которыми располагает предприятие;

(rm – rf) – премия за рыночный риск;

rm– среднерыночные ставки доходности на фондовом рынке.

Что касается безрисковой ставки, используем ставку (доходность к погашению) государственных облигаций. На сайте ММВБ есть данные о курсах и доходностях облигаций, в том числе рассчитанные аналитическим способом бескупонные ставки на разные периоды (кривая бескупонной доходности). Таким образом, безрисковую ставку примем равной доходности по государственным бумагам со сроком погашения 3 года, то есть rf = 7% (ставка по безрисковым ценным бумагам на 16 декабря 2010 года составила 7% годовых).

Что касается систематического операционного риска (β), то он рассчитывается по следующей формуле:

β = βдох.хOL (3.2)

На основе динамики объемов ВВП в РФ за рассматриваемый период можно определить βдох, которая равна 0,9. Операционный леверидж (OL), рассчитывается по формуле (3.3):

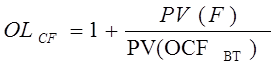

, (3.3)

, (3.3)

где, F – постоянные расходы без амортизации;

OCFBT–доналоговый операционный денежный поток.

В нашем инвестиционном проекте операционный леверидж равен 1,35. Следовательно, систематический риск β = 0,9 х 1,35 = 1,22.

Располагая необходимыми данными, рассчитаем ставку дисконтирования (r), используя модель САРМ (формула (3.1)):

r = 7% + 1,22 х 4% = 11,9%

С учетом инфляции РФ в рассматриваемый период в среднем 8 % примем ставку дисконтирования (r) для данного проекта равную 20%.

Важнейшим показателем экономической эффективности инвестиций является чистая приведенная стоимость (NPV- netpresentvalue). Ее расчет представлен в таблице 3.6.

Таблица 3.6

Расчет чистой приведенной стоимости, тыс.руб.

|

Показатель |

Годы проекта | |||||

|

1 |

2 |

3 |

4 |

5 |

6 | |

|

FCF |

-38016,99 |

-64350,14 |

69311,82 |

62621,43 |

63937,57 |

64044,06 |

|

Kd |

1,00 |

0,84 |

0,69 |

0,58 |

0,48 |

0,40 |

|

PV (FCF) |

-38016,99 |

-54054,12 |

47825,16 |

36320,43 |

30690,04 |

25601,62 |

|

NPV |

48366,14 | |||||

Экономическая аналитика:

Контроль состояния расчетов налогов, сборов и других обязательных платежей

При контроле состояния расчетов по налогам и сборам и другим обязательным платежам Буда-Кошелевского райпо ревизором вышестоящей организации устанавливаются: - соблюдение налогового законодательства Республики Беларусь; - своевременность постановки на налоговый учет; - наличие банковских счетов и д ...

Межбюджетные трансферты

Дотации из Государственного бюджета Украины Росписью Государственного бюджета Украины на 2004 год предусмотрено предоставление из Государственного бюджета 22 местным бюджетам дотаций выравнивания в сумме 343,7 млн.грн. Фактически перечислено дотаций выравнивания 343,7 млн.грн., что составляет 100% ...

Финансовая политика сущность и цели

В любом обществе государство использует финансы для осуществления своих функций и задач, достижения определённых целей. Важную роль в реализации поставленных целей играет финансовая политика. Содержание финансовой политики многогранно. Она включает следующие важнейшие звенья: выработку научно обосн ...