Экономическая сущность, классификация и значение налогов, сборов и других обязательных платежей

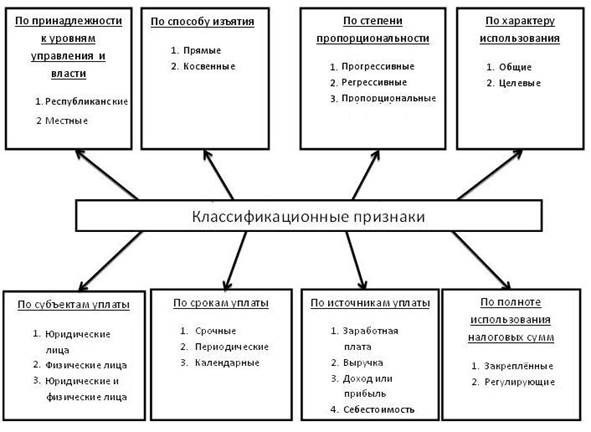

Классификация налогов – это группировка налогов по различным признакам.

Каждый налог характеризуется набором типовых признаков, определяющих его роль в экономическом механизме государства, правил расчета и сбора. Типовые признаки позволяют разделять все виды налогов на родственные группы, т.е. составляют основу налоговой классификации. Применяемые различными государствами классификации налогов достаточно условны, так как учитывают один или несколько принципов различия.

Тем не менее классификация налогов способствует их систематизации, которая необходима и в законодательных целях[16, c.25]. Рассмотрим основные классификационные признаки и виды налогов на рисунке 1.2.

Рисунок 1.2 - Классификационные признаки и виды налогов

Примечание: источник собственная разработка

В соответствии со ст. 7 Общей части Налогового кодекса Республики Беларусь установлены республиканские и местные налоги и сборы. Республиканскими признаются налоги, сборы (пошлины), установленные Налоговым кодексом либо Президентом Республики Беларусь и обязательные к уплате на всей территории Республики Беларусь. К ним относятся:

налог на добавленную стоимость;

акцизы;

налог на прибыль;

налог на доходы иностранных организаций, не осуществляющих деятельность в Республики Беларусь через постоянное представительство;

подоходный налог с физических лиц;

налог на недвижимость;

земельный налог;

экологический налог;

налог за добычу (изъятие) природных ресурсов;

сбор за проезд автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования РБ;

оффшорный сбор;

гербовый сбор;

консульский сбор;

государственная пошлина;

патентные пошлины;

таможенные пошлины и таможенные сборы[14].

Местными признаются налоги и сборы, устанавливаемые нормативными правовыми актами (решениями) местных Советов депутатов в соответствии с Налоговым кодексом и обязательные к уплате на соответствующих территориях.

По способу изъятия налоги делятся на прямые и косвенные.

Прямые налоги – это налоги на отдельные объекты имущества или доходы отдельных физических и юридических лиц. Другими словами, прямые налоги можно подразделить на налоги на доходы (налог на прибыль, подоходный налог, налог на доходы) и налоги на собственность (налог на недвижимость, земельный налог). Прямые налоги взимаются непосредственно с имущества или доходов плательщика, окончательным плательщиком которых является владелец имущества (дохода).

К косвенным налогам относятся платежи, включаемые в цену товара, увеличивающие ее размеры и в конечном итоге уменьшающие доходы плательщиков. Такие налоги фактически платят потребители, а налогоплательщики лишь перечисляют их налоговым органам. Государство в данном случае косвенно взимает налог с потребителя. В соответствии со ст. 6 Общей части Налогового кодекса Республики Беларусь косвенными налогами признаются налог на добавленную стоимость и акциза, если иное не установлено Президентом Республики Беларусь или нормами международных договоров, действующих для Республики Беларусь.

Косвенные налоги являются наиболее выгодными для государства, так как они не зависят от финансовых результатов деятельности предприятий. Недостатком косвенных налогов является то, что их бремя в основном ложится на широкие слои бедного населения, в то время как прямые налоги учитывают уровень платежеспособности налогоплательщиков.

Экономическая аналитика:

Нормативно-правовое регулирование НДФЛ

Нормативно-правовая база бухгалтерского и налогового учета налогообложения физических лиц состоит из четырех уровней, на каждом из которых регулирование осуществляется наделенными соответствующими полномочиями субъектами управления. Первый уровень системы составляют законодательные акты, которые пр ...

Предложение по совершенствованию управления инвестиционным процессом

Суть данного проекта заключается в организации производства железобетонных изделий на базе готовых производственных мощностей с использованием новой технологии (армирование высокопрочной проволокой и термообработка без применения острого пара). Основными видами выпускаемой продукции являются многоп ...

Факторы, воздействующие на формирование инвестиционного

климата

Инвестиционный климат представляет собой набор факторов, специфичных для данной страны и определяющих возможность фирм к расширению масштабов деятельности на основе осуществления продуктивных инвестиций, созданию рабочих мест, активному участию в глобальной конкуренции. Риск инвестиционных решений ...

Категории

- Главная

- Амортизация основных средств

- Типы денежных систем

- Федеральное казначейство

- Налог на прибыль

- Налоговая система России

- Рынок ценных бумаг

- Эффективные финансы